Komoditní spready 5: Contango vs. backwardation

V minulém díle našeho seriálu jsem vám prozradila asi tu nejdůležitější věc, kterou je nutné u komoditních spreadů pochopit – proč vůbec existují? Pokud pro vás byl tento díl pochopitelný, jste připraveni posunout se dál.

Contango

Tento stav trhu jsme si již vysvětlili. Jedná se o tzv. normální trh – neděje se nic neobvyklého, sklizně probíhají v pořádku, zásoby jsou dostatečné. Vzdálenější kontrakty se v tomto případe obchodují za vyšší cenu než ty bližší, což je způsobeno hlavně skladovacími náklady (viz. předchozí díl seriálu).

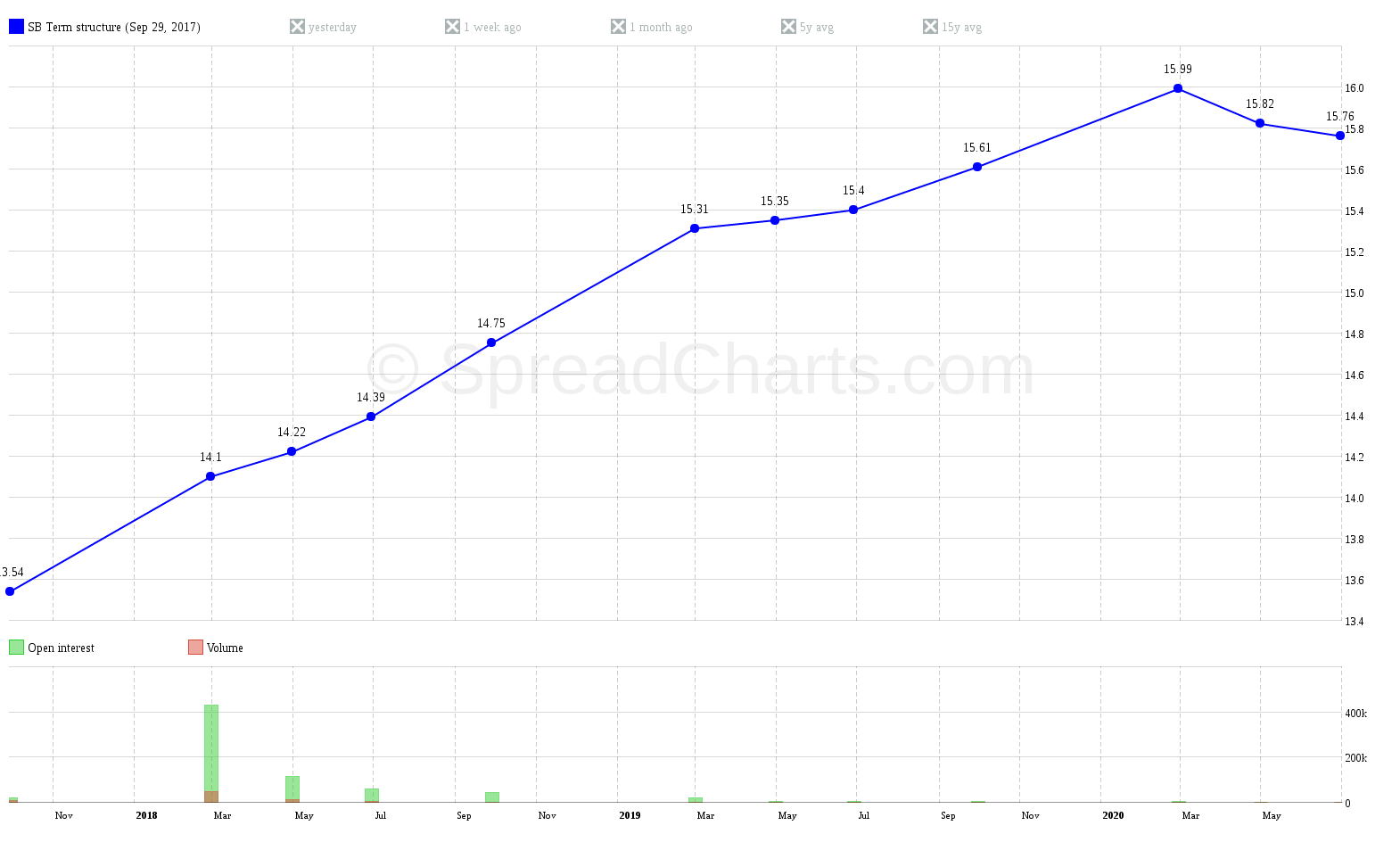

Také jsme si již vysvětlili graf term structure, kde vidíme ceny všech obchodovaných futures kontraktů. Je důležité umět číst z této křivky, protože nám toho o trhu hodně prozrazuje. To se ještě postupně naučíme. Teď postačí vědět, jak na první pohled poznat trh v contangu, jako třeba ten na následujícím grafu. Term structure patří cukru a vztahuje se k datu 29. 9. 2017.

Schválně jsem poznamenala, že křivka term structure se vztahuje vždy k určitému datu. Je totiž důležité pochopit, že křivka není statická v čase. Jak jistě víte, trhy jsou dynamické, a proto každý den může jejich struktura vypadat jinak.

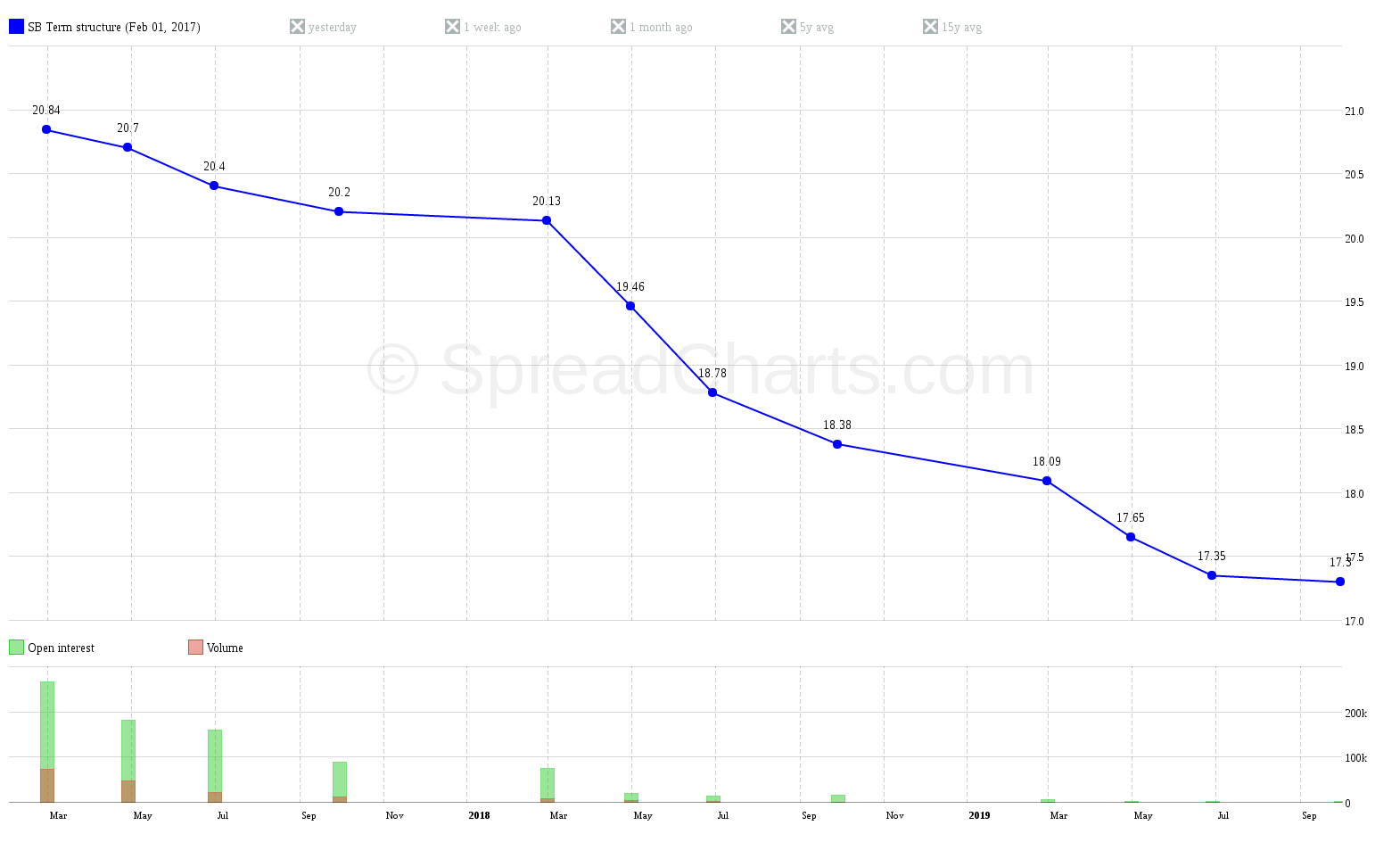

Většinou se trhy ze dne na den radikálně nemění (nelze to ale zcela vyloučit). V průběhu týdnů nebo měsíců už ale můžou být změny velké. Podívejte se například na ten samý trh (cukr), ale na začátku roku 2017.

Velká změna že? Zde vidíte krásný příklad toho, jak se trhy mění, jak jsou dynamické a tím pádem zajímavé. Struktura trhu a cenová rozpětí mezi kontrakty se v čase mění. A to je žádoucí, protože jinak bychom jako spreadoví obchodníci neměli na čem vydělávat.

Backwardation

Contango je tedy myslím jasné – s prodlužující se dobou do expirace roste cena kontraktů. Na předchozím grafu cukru jste ale mohli vidět přesně opačnou situaci – křivka term structure klesala. Jinak řečeno, vzdálenější kontrakty byly levnější než ty bližší. A ten nejbližší kontrakt (front) byl nejdražší. Tento stav trhu nazýváme backwardation.

V takové situaci nám trh říká, že je velký zájem o komoditu s aktuálním nebo nejbližším možným termínem dodaní. A kdy se něco takového stává? Scénáře můžou být zpravidla tyto dva:

- nastal problém na straně nabídky – např. zlá sklizeň, poničená úroda v důsledku počasí, havárie ropovodu, epidemie u zvířat, atd.

- náhle zvýšení poptávky – např. změna zákona týkající se poměru příměsi ethanolu v pohonných hmotách, oznámení o záměru, atd.

Možná se teď ptáte, jak je možné, že zde nehrají roli také skladovací náklady? Tyto náklady v cenách stále zahrnuty jsou. Ale ve chvílích, kdy je o komoditu velký zájem, nebo panuje strach, zda bude komodity dostatek, nikoho skladování nezajímá. Ti, kdo komoditu potřebují, jsou ochotni si výrazně připlatit, jenom aby měli jistotu plynulých dodávek. To, co bude třeba za rok, je daleko. S tím si trh nějak poradí, třeba zvýšením produkce, rozšířením osevních ploch, apod. Proto vzdálenější kontrakty nejsou tak drahé.

Je skutečně zajímavé sledovat, jak se trhy někdy chovají. Jakmile jim porozumíte a naučíte se číst z term structure, rozhodně to není žádná nuda. Mě osobně to moc baví, protože jak jsem již nejednou psala, trhy mají svou logiku, to co se děje má své opodstatnění a dá se to krásně využít.

Co nás čeká příště

Pokud již rozumíte term structure a víte, co jsou komoditní spready, je čas odpovědět na otázku – jak se obchodují komoditní spready? A právě tohle si vysvětlíme již příště.

Nenechte si ujít další zajímavé články

Nová data: Sektorové indexy

Náš software už dávno přesáhl rámec analýzy komoditních trhů. Akciové indexy, měny a dokonce i...

Celý článekCo je nového v aplikaci SpreadCharts?

Už je to pár měsíců, co jsme spustili novou verzi aplikace SpreadCharts. Stále běží v...

Celý článekNová verze aplikace je tady

Dnes vám s nadšením představujeme novou verzi aplikace SpreadCharts, na které jsme dlouho pracovali. Stručně...

Celý článekDen osvobození!

Cla jsou pravděpodobně tou nejhloupější částí Trumpovy agendy. Ano, jejich cíl dává naprostý smysl, avšak...

Celý článek