Komoditní spready 13: Jak správně sestavit interdelivery spread?

V dnešním díle našeho spreadového seriálu si v podstatě shrneme vše, co jsme zatím probrali. Podrobně se podíváme na velmi oblíbený trh s kukuřicí a na to, jaké spready zde budeme obchodovat a proč. Zjistíme, které kombinace spreadů budou ty nejvýhodnější.

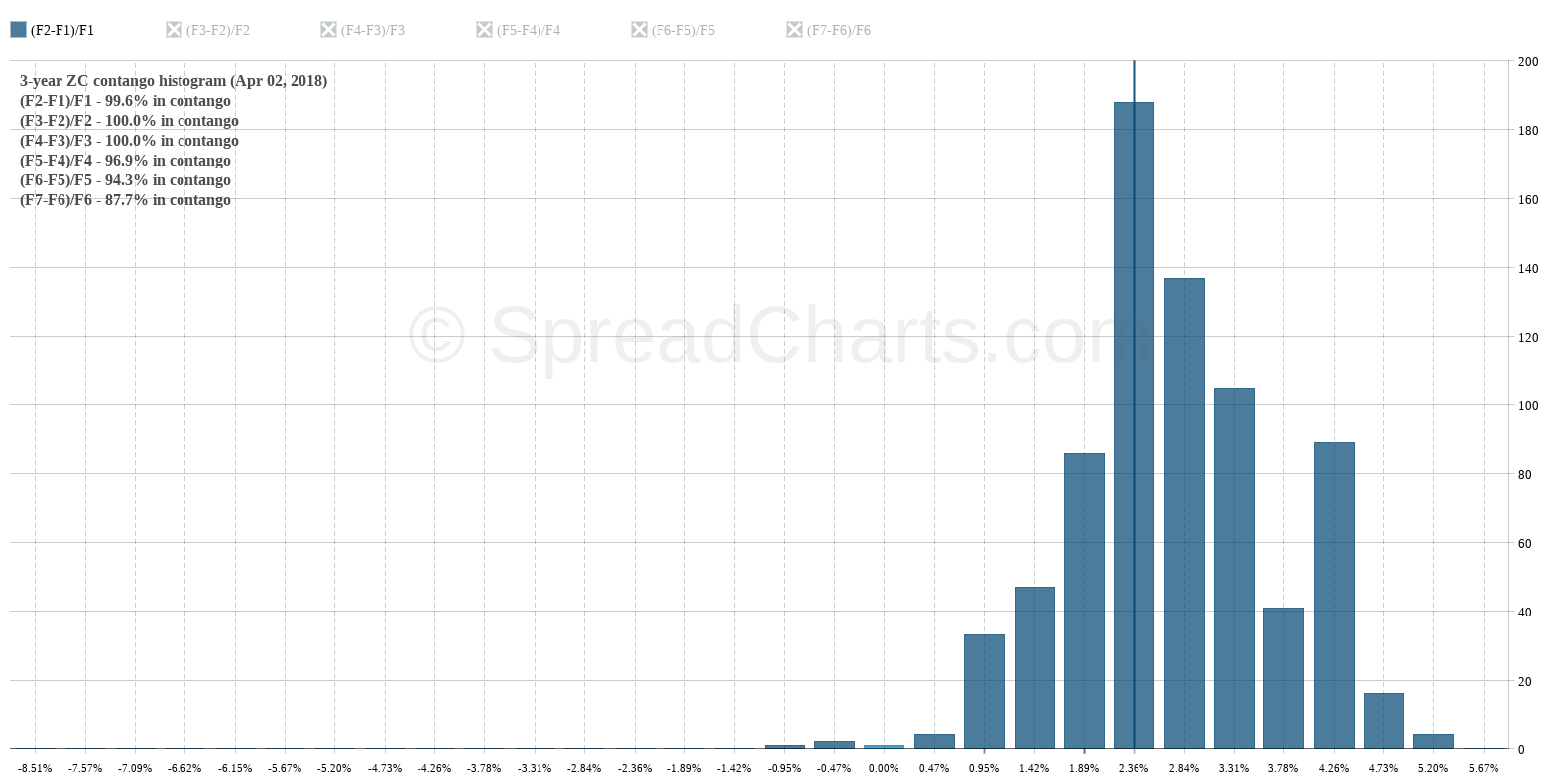

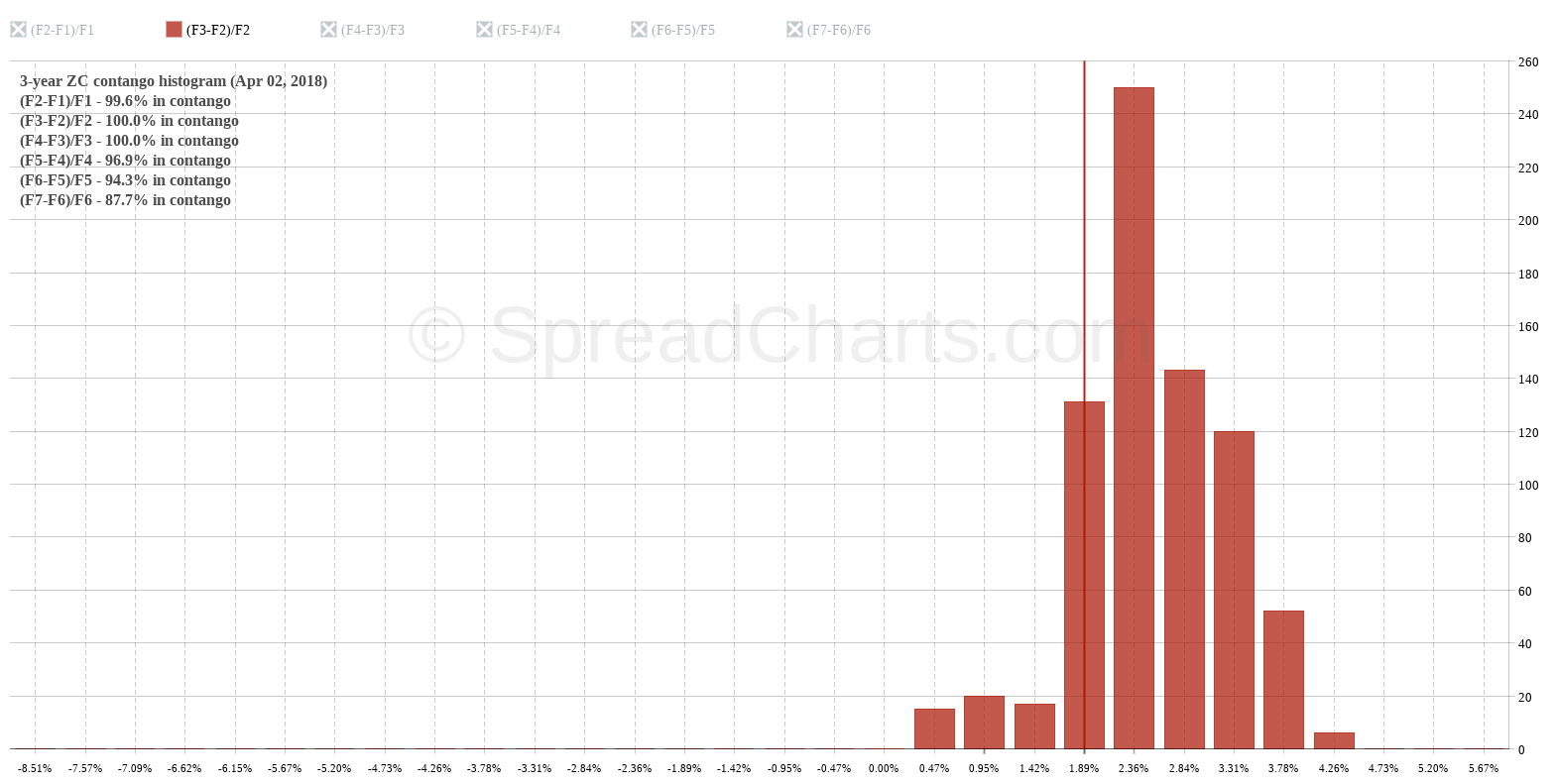

Contango histogram

Na začátku analýzy trhu je velmi rozumné podívat se na trh trochu s nadhledem. Mám na mysli contango histogram, na kterém uvidíme povahu daného trhu na první pohled. První graf zobrazuje rozložení contanga mezi prvním a druhým expiračním měsícem a druhý graf mezi druhým a třetím měsícem.

Myslím si, že je ihned zřejmé, že trh se za poslední 3 roky nacházel většinou v contangu. Velmi jasně tuto informaci získáme z tabulky vlevo nahoře. Na tomto trhu bude proto nejjistější obchodovat bear spready (důvod jsem popsala v předchozím díle seriálu).

Jaké kombinace spreadů zvolit?

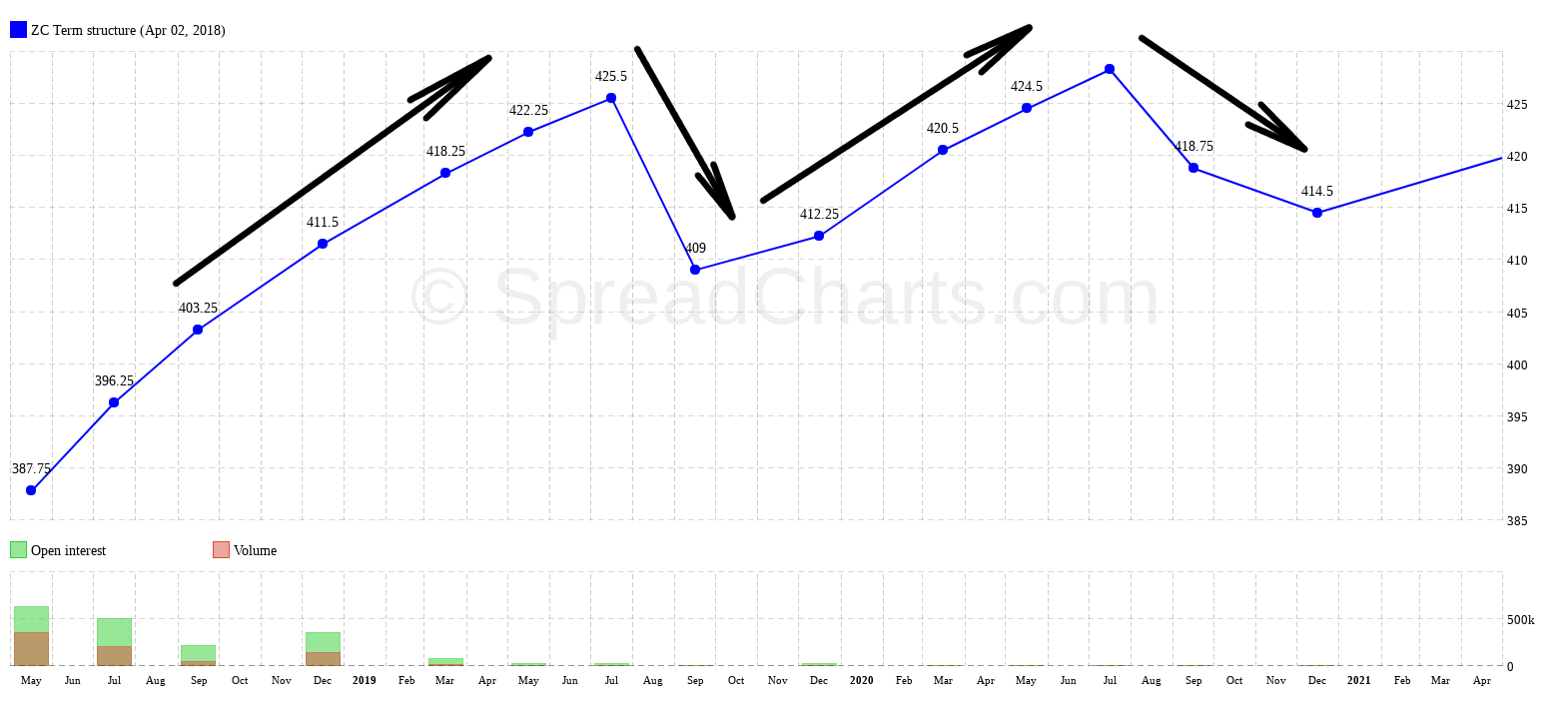

Již víme, že při obchodování interdelivery spreadů máme mnoho možností, jak různé expirace zkombinovat. S ohledem na úspěšnost a rizikovost obchodu ale není jedno, jak daný spread poskládáme. Zde přichází na radu čtení trhu z term structure. Term structure neukazuje dlouhodobý vývoj trhu, proto zde vidíme trochu jiný typ informace než na contango histogramu.

Term structure nám může o trhu prozradit opravdu cenné informace, které bychom jinak získali podrobným studiem nabídky a poptávky. Právě nabídka a poptávka se totiž v konečném důsledku odráží v očekávaných cenách. Díky tomu můžeme na term structure pozorovat různá zvlnění, skoky do backwardation, atd., které navíc mají tendenci se v průběhu let opakovat.

Na první pohled zde najdeme dva vrcholy, kde se křivka nápadně láme. Konkrétně je to měsíc červenec. Zářijové kontrakty jsou již za nižší cenu. Důvod je prostý. V září začíná sklizeň kukuřice. Trh proto očekává zvýšení nabídky, což logicky vede k nižším cenám. Term structure nám takto jednoduše říká, které kontrakty patří do stejné sklizně. Jsou to prosinec – červenec následujícího roku.

Proč ne i září? Tento kontrakt obecně není moc oblíbený kvůli riziku míchání dvou sklizní. Není jisté, zda záříjový kontrakt bude zahrnovat pouze novou sklizeň. Ale u prosince je jisté, že již patří do nové sklizně. A také víme, že červenec ještě určitě patří do staré sklizně, protože v tomto období sklizeň ještě neprobíhá. Teď mluvím samozřejmě o kukuřici v USA, která má na cenu futures největší vliv.

Když to shrnu, na kukuřici budeme obchodovat hlavně bear spready. A jak jsme si již vysvětlili, bear spready profitují z contanga, které pozorujeme především v rámci jedné sklizně. A to je opět další logická věc. Nejnižší cena je zpravidla po sklizni, kdy se na trh dostane hodně nové kukuřice. Postupně, jak čas plyne, se zásoby kukuřice zmenšují, a proto trh očekává vyšší ceny. Samozřejmě nezapomínejme na skladovací náklady, které se zde také výrazně projevují.

Bear spready budeme obchodovat za takových situací, kdy na trhu nebudeme očekávat žádné velké překvapení, které by způsobilo prudký růst ceny komodity. Budeme spíše očekávat normální trh (tzn. contango), pokles ceny komodity nebo alespoň pohyb do strany.

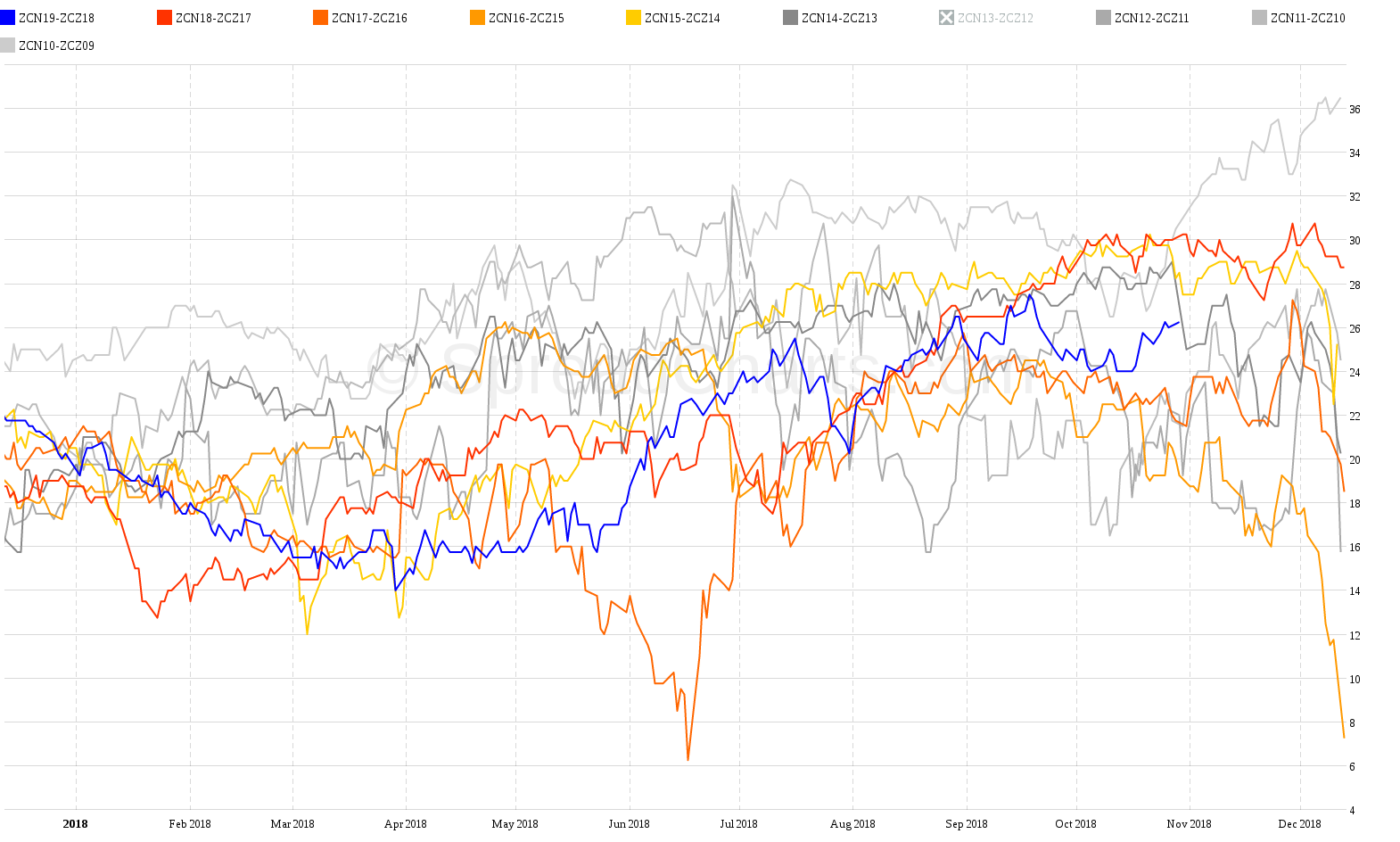

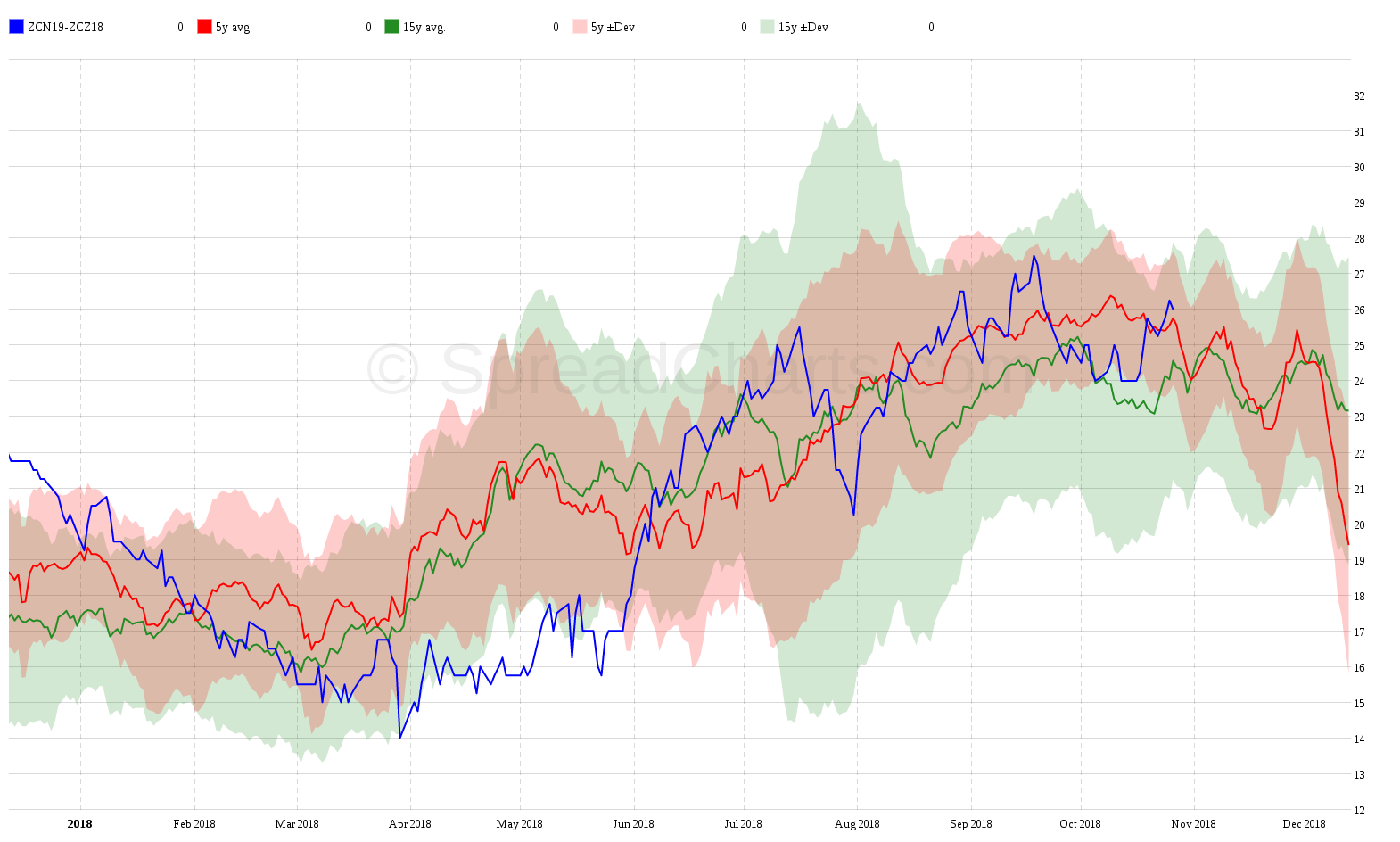

Nejoblíbenější a nejlikvidnější bear spread na kukuřici je červenec-prosinec (aktuálně je to ZCN19-ZCZ18). Jedná sa tedy o kontrakty ohraničující jednu sklizeň. Z analýzy skladovacích nákladů je na první pohled patrná rostoucí tendence spreadu.

Tuto rostoucí tendenci můžeme pozorovat i na křivkách průměrů.

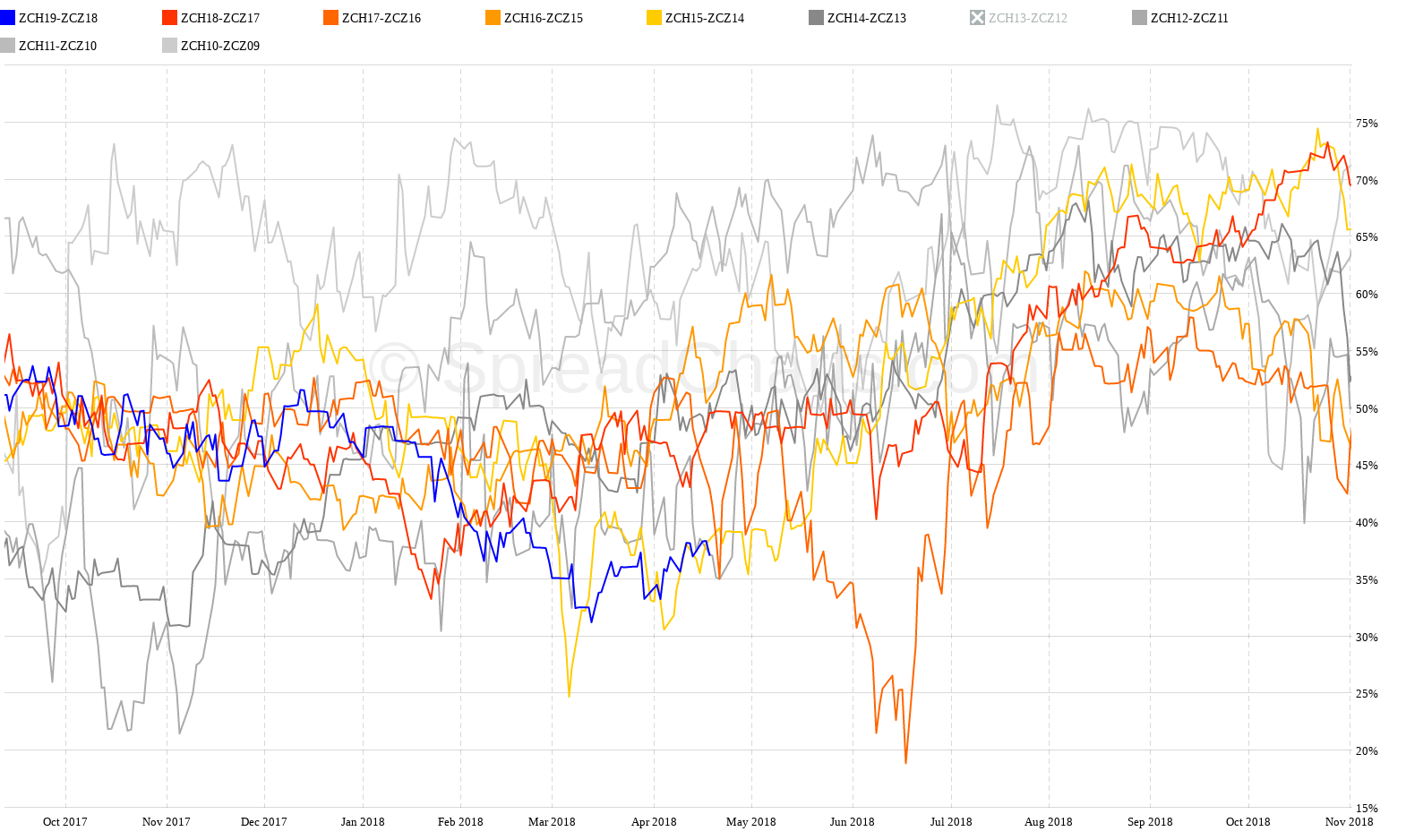

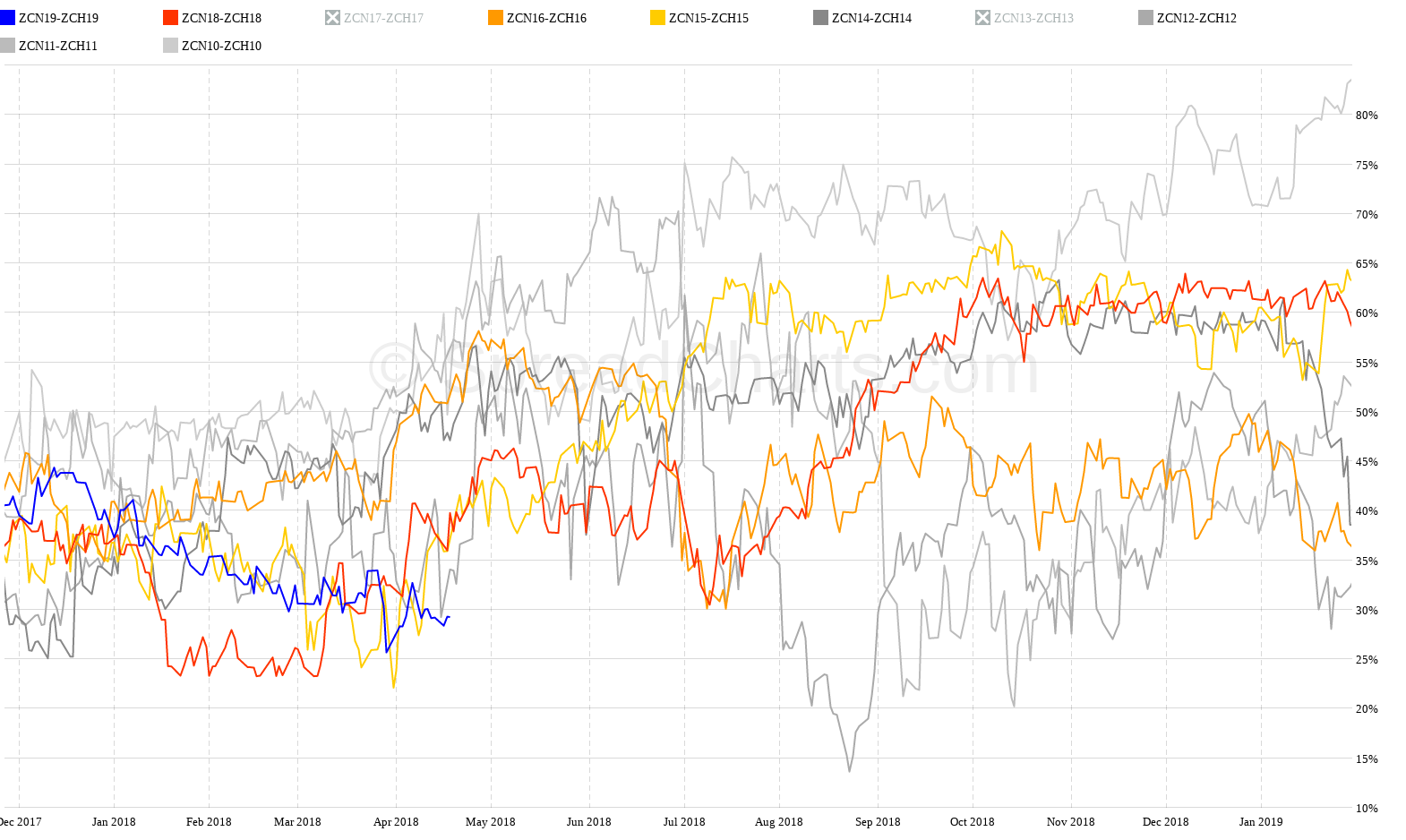

U kukuřice máme samozřejmě na výběr více možných kombinací spreadů v rámci jedné sklizně. Například březen-prosinec (ZCH19-ZCZ18) nebo červenec-březen (ZCN19-ZCH19). Jedná se tedy o užší spready zpravidla s nižším rizikem.

Co nás čeká příště?

Dnes jsem malinko zabrousila do sezonality. Je to bezpochyby neoddělitelná součást obchodování komoditních spreadů. Je ale velmi důležité umět sezonalitu správně používat. A právě na to se podíváme příště.

Nenechte si ujít další zajímavé články

Nová verze aplikace je tady

Dnes vám s nadšením představujeme novou verzi aplikace SpreadCharts, na které jsme dlouho pracovali. Stručně...

Celý článekDen osvobození!

Cla jsou pravděpodobně tou nejhloupější částí Trumpovy agendy. Ano, jejich cíl dává naprostý smysl, avšak...

Celý článekProč dolar klesá, když akcie padají?

Stejnou otázku jsme během uplynulého týdne dostali od několika našich předplatitelů. Je to skutečně proti...

Celý článekData small traders (COT) nově v aplikaci

Aplikace SpreadCharts je známá tím, že nabízí data a funkce, které poskytují skutečnou výhodu na...

Celý článek